CFA level 3을 공부하면 개인 IPS 라는 과목이 있다. 뭐 혹자는 CFA의 꽃이라고 하는데.. 사실 그건 잘 모르겠다..^^아무튼 IPS란 Investment Policy Statement 약자로 어떻게 투자를 할것인지 자산투자자가 개인에게 써주는 내용이라고 보면 된다. 이 과목의 핵심은 대충 이야기하자면 고객의 최종 목표인 목표자산(core capital)을 갖기위해서 몇% 수익률로 투자를 해야되는지.. 돈을 한달에 얼마만 써야되는지 등등을 계산하는게 주 내용이다. 물론 그 고객은 각자 상황이 다르다. 누구는 집 대출이 있고 누구는 상속을 얼마 해주고싶고 누구는 몇년 더 일해야되고..

등등등...

이 과목을 공부할때는 많이 힘들었으나.. 공부하고 나서 느낀점은 그 어디서도 가르쳐 주지 않았던 재태크의 이유와 목표, 관련된 지혜를 많이 깨달았다. 왜 투자를 해야되고 궁극적으로 언제까지 투자를 해야되고 그리고 얼마나 가져야될까?

물론 사람의 욕심은 끝이 없어서 많으면 많을 수록 좋다. 라는 생각으로 살아갈 수 있지만. 사람마다 상황이 다르고, 그리고 궁극적으론 남들과 무작정 비교하는건 결국 자신의 영혼을 갉아먹는 일이 된다. 그럼 간단히 그 지혜를 써보기로 하겠다.

특히나 재무설계 하는 분들에게 상담을 받으면 나름 비슷하게 알려주겠지만 결국 보험, 펀드 등 삼천포로 빠지는 경우가 아주 많으니.. 이 글을 읽고 스스로 설계할수있으면 더 바람이 없을거 같다. 얼마전 필자도 결혼 박람회를 가서.. 그냥 어떻게 상담해주나?? 궁금한 마음에 앉아서 이야기를 들었으나 공무원 여친에게 무조건 연금가입하라는거 보고 속으로 천불이 났다..^^; anyway..

가장 중요한건 !! 먼저 자신을 파악해야 된다.

얼만큼의 risk를 수용할지, 얼마나 risk를 감당할 능력이 있는지.

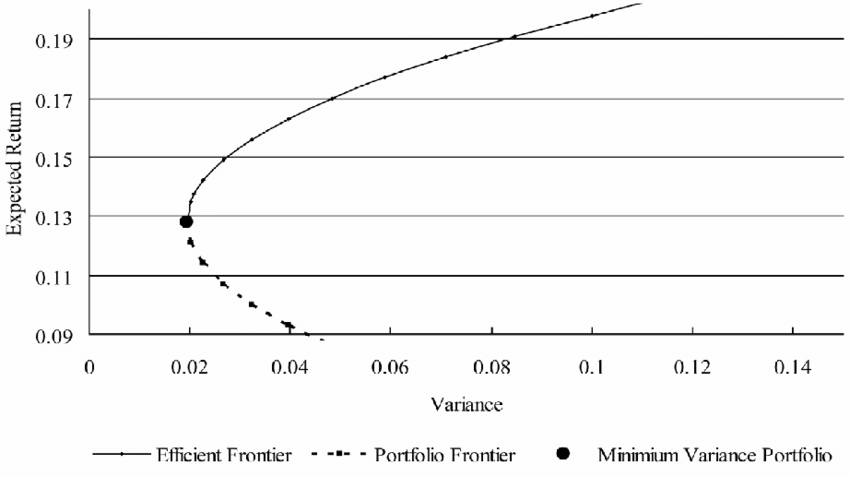

(여기서 risk는 변동성 이다. 무조건 떡락을 뜻하는건 아니다. 간단히 설명하자면.. 안정적이라는건 자산의 변동성이 크지 않다는 뜻이다. 상대적으로 수익률은 작아진다. 아래 그래프의 가로가 risk, 세로가 수익이라고 보면된다.)

이 과목에서 크게 인생의 단계를 4단계로 구성한다.

1.Foundation : high human capital & low finance capital

2.Accumulation - Core capital을 모으는 과정

3.Maintenance - 퇴직 이후..

4.Distribution - 상속 증여 등등

개인적으로는 1,2 단계 구분이 큰 의미는 없어보이지만.. 아무튼 바로 이 단계들이 자신의 risk를 감당할 능력을 파악할 척도가 된다. 단계가 빠르다는 것은 그야말로 버틸수 있는 기간이 길다는 것이고 투자 기간이 길어도 괜찮다는 이야기이기 때문이다. (뭐 혹자는 한국타이어 같이 잃어버린 10년 주식들도 있는데..라며 이야기 하시겠지만 어디까지나 통계적. 평균적 이야기라고 이해해주시면 좋겠다)

아무래도 한국의 특성상 40 중후반이 되면 교육비등으로 인해 퇴직까지 저축을 못하는 경우가 많아 2-3 사이에 공백이 생기긴 할것이다.

이를 토대로 자신이 얼마나 risk를 감당할 수 있을지에 대한 고민을 하고 그 만큼의 액수를 투자하는 것이다.

투자는 여러가지가 있을 수 있다. 주식, 펀드, 금, 은, 채권, 부동산, 어쩌면 비트코인.

CFA에서 이야기하는 메이저 투자 class는 크게 두 가지이다. 주식, 채권.

안전함을 원한다면 채권에 비중을 크게, risk를 수용하겠다면 주식 비중을 높이는 것이 포인트.

주식과 채권은 correlation이 아주 낮아서 분산을 하게되면 자산의 변동성을 크게 줄일 수 있다.

여기에 앞에서 이야기했던 다른 class들 특히 한국은 부동산 class가 아주 인기인데, 이렇게 다른 class를 추가해도 자산의 변동성을 줄일 수 있다.

주식 자체도 마찬가지다. 배당주는 채권과 비슷한 성향이라고 보면 되는데, 기술, 제약 주와는 correlation이 아주 낮다.

여기에다가 다른 나라 상품을 섞는다면? correlation을 더 낮추는 portfolio가 되는 것이다.

물론 논문을 보면 위기일때 correlation이 증가하는 경향을 보이는건 맞지만..이건 논외로 하자.

여기에 한 단계 더 들어가서 직업별로 어떻게 봐야될지 알아보자.

갑자기 correlation 이야기하다가 왜 직업이야기를 했냐.

바로 당신의 인생 끝까지 주식과 함께할거라면 최소한 자신의 직업과 나이에 대한 함수와 투자 portfolio 에 correlation을 고려해야된다는 뜻이다.

자산의 분산투자를 조금만 해도 위험은 크게 줄어드는 효과가 있다. 여기서 위험 risk란 앞에서도 이야기했듯 자산의 변동성이라고 보면된다. 물론,, 위로 변동될 가능성도 줄어든다.

당연하게도 팍팍 오를 주식을 알고있다면 거기에 몰빵하는게 맞다. 하지만 당신은 알고있지 않을것이다. 이바닥에 몇십년 구른 사람도 물리는게 현실이다. 그렇다고해서 몇 십개 주식을 무작정 사라는것도 결코 아니다. 자기가 공부한 몇 종목을 투자하는 것이다. 통계적으로 20개정도의 주식을 구입하는건 그냥 지수 ETF를 사는거랑 큰 차이가 없다. 괜히 여러개 거래하느냐 수수료 내느니 ETF 사는게 이익이라는 뜻.

참, 부(wealth)의 정리를 안했구나..

사람의 wealth는 두 가지로 구분된다. human capital, financial capital.

HC의 경우 직업을 통해서 받는 현금을 현재가치로 환산한 금액이라고 보면 되겠다.

FC는 투자한 자산.

만약 당신의 수입이 일정하지 않은 프리렌서라면 어떻게 포트폴리오를 구성해야될까?

미래가 불안정하니 주식으로 크게 먹어야될까?

답은 no이다. 위험을 가중하는 포트폴리오는 정말 인생을 망칠수있다. HC, FC가 둘 다 risky 하다는건 정말 인생이 risky 해질수 있다는 뜻이기 때문이다. 당연히 채권 비중을 높혀서 안전한 cash flow를 확보하는게 급선무다.

물론 배당주도 채권 성격을 띤다고 보면 된다.

만약 당신의 직업이 공무원이라면 어떻게 포트폴리오를 구성해야될까?

당연히 주식비중을 높혀서 구성해야된다. 당신의 연봉은 상대적으로 높지는 않지만 먼훗날 받을 연금과 오랜 근속기간을 유지할 확률이 높기 때문이다.

하지만 개인에게는 또 다른 risk들이 존재한다.

보험, 연금은 이 risk를 없애는 역할을 한다.

빨리 죽을수있는 risk는 생명보험으로 hedge 하는 것이고

오래 살 risk(슬프지만.. 돈없이 오래사는것만큼 무서운게 또 없다) 는 연금으로 hedge하는 것이다.

무작정 보험, 연금을 가입하는것이 아니라 스스로 risk에 대한 점검을 하고 가입을 해야된다. 즉, 능동적으로 투자하는 행위라고 생각해야지, 그냥 영업에 녹아서 사라는 뜻이 결코 아니다.

그리고 앞서서 이야기한 자신의 상태점검은 정기적으로 해야한다.

몇년후 집을 살지, 자녀는 어떻게 할지 등등 고민을 해야 core capital을 어떻게 운용할지 결정할 수 있기 때문이다.

'생활정보' 카테고리의 다른 글

| Prince Waikiki - Honolulu Luxury 하와이 프린스 와이키키 호텔 숙박 후기 장점과 단점 (0) | 2020.01.03 |

|---|---|

| 2020년 호텔 딸기 뷔페 일정 정리 (0) | 2019.12.15 |

| 푸켓 메리어트 리조트 & 스파 멀린 비치 (Phuket Marriott Resort & Spa, Merlin Beach) 다녀온 후기 (0) | 2019.08.11 |

| 제주도 카카오 프렌즈 , 공항에도 있는 카카오 프렌즈 (0) | 2019.07.01 |

| 레고 디즈니 미니피규어 2 (디즈니 미니피규어 시즌2) (0) | 2019.05.10 |